发布时间:2023-03-07 14:18:45阅读数: 次

1、中美贸易摩擦虽会影响全球通信业格局,但中国设备商的全球化仍有转机。

2018年,“中美贸易摩擦”无疑成为刺入资本市场的一把利剑,也压制了通信行业的投资热情。 G20峰会的中美两国元首会晤,让紧张的中美关系看到一些转机,但双方未来的关系走向仍待观察。实际上,自从中美贸易摩擦不断升级以来,中国通信设备商所面临的国际经营压力较大,且事端不断。

一方面,美国对中国企业的调查,或限制,甚至是制裁的范围似乎在不断扩大。另一方面,中国通信设备商的5G全球拓展也面临重重困难。例如,“五眼联盟”中的美国、澳大利亚、新西兰及英国均有禁止当地运营商采购中国通信设备商的设备或部分设备。除此之外,美国《华尔街日报》报道称,美国政府正试图说服盟国的无线及互联网提供商,避免使用华为的电信设备。12月7日,据日本“读卖新闻”报道,日本将禁止日本政府和自卫队从中国的华为和中兴通讯购买电信产品,各个部门最快将在12月10日达成一致意见。

我们认为,对于部分国家政府建议当地运营商不采用华为、中兴通讯的5G设备,最终的执行情况尚待观察。 一方面,各国的运营商普遍面临经营压力,而中国通信设备商技术较好、且可以提供高性价比的设备,运营商实际上仍存在较强的采购意愿;另一方面,部分国家并没有明确禁止当地所有运营商采购华为、中兴通讯的设备,因此在未来的5G发展过程中,仍存转机。 因此,我们依然看好中的通信设备商。当然,这些政府指引还是可能会在一定程度上影响全球通信设备商的市场格局,而随着海外发达市场的第一波5G的投入的启动,爱立信、三星和诺基亚或相对受益。 此外,“禁运”事件犹如一记重拳,正中中国通信设备商乃至通信行业的命门,让我们在看到自身不足的同时,也空前激发了国家乃至全民对于核心技术国产化的热情。 自主可控之路需要循序渐进,当前阶段我们建议重点关注北斗导航、天通卫星通信、北斗授时等。

2、5G发展将带来大量的技术变革,包括网络重塑、核心器件及材料的变化等。

实现5G网络切片的基础是网络功能虚拟化(NFV)和软件定义网络(SDN)技术。 SDN/NFV 技术被誉为第四次网络变革的两大关键框架,已经纳入国际运营商未来发展的大纲,作为下一代电信的核心技术,也逐渐受到国际主流运营商的高度重视,国际先进运营商(如 AT&T,NTT)已经开始陆续推出解决方案。

SDN定义软件定义网络是一种新型网络创新架构,网络虚拟化的一种实现方式。 SDN其实并不是一种技术,也不是一种协议,它只是一个体系框架,一种设计理念。NFV技术通过软件与硬件的分离,为5G网络提供更具弹性的的基础设施平台,组件化的网络功能模块实现控制面功能可重构。

当前,NFV已具备商用基础条件,将成为5G网络的底层技术,但SDN由于需要对整个网络架构进行重塑,因此短期内还没法在电信运营商网络中进行商用,可能初期还是以在数据中心网络中应用为主。

移动边缘计算可避免运营商网络管道化,支撑新应用,形成新的商务模式。 移动边缘计算侧重在移动网边缘提供IT服务环境和云计算能力,强调靠近移动用户以减少网络操作和服务交付的时延。 我们认为:移动边缘计算通过与内容提供商和应用开发商深度合作,在靠近移动用户侧就近提供内容存储计算及分发服务,使应用、服务和内容部署在高度分布的环境中,以更好地满足低时延和高带宽需求。

目前,5G无线系统采用大规模天线技术,以64T64R(64通道)为主,出于减重和小型化需求,5G基站滤波器将发生重大变化。方向一是从4G的金属腔体向陶瓷介质波导转变,目前华为、爱立信倾向于介质波导滤波器;方向二是小型化金属腔体滤波器(单个滤波器双路),中兴倾向该方案。目前华为的供应商可能包括灿勤科技、东山精密(艾福电子)、武汉凡谷等,中兴的供应商可能包括世嘉科技、国人通信等。

我们认为,对于5G基站滤波器而言,从4G的4通道或8通道,演变为5G的64通道,通道弹性就在8到16倍,叠加路线变革,我们预计中国的5G基站滤波器市场规模将达350亿,较4G增长332%。目前,基站介质波导滤波器供应紧缺,成本下降空间大,预计5G中前期毛利率将维持在较高水平,随着5G开建,小型化金属腔体滤波器初期也会分享较好的市场蛋糕。我们建议关注武汉凡谷、东山精密、世嘉科技。

5G高频率、宽频段要求,推动PA技术发生改变,材料从金属氧化物半导体(LDMOS)向碳化硅衬底外延氮化镓(GaN-on-SiC)转变。 传统从2G到4G,PA主要是LDMOS材料,但LDMOS PA的带宽会随着频率的增加而大幅降低。到了5G,一方面中频段带宽会增大,如中国联通、中国电信3.5GHz各100M带宽,中国移动在2.6GHz是160M带宽,4.9G是100M带宽;另一方面还会新增毫米波频段,且载波聚合数量也大幅增加,如4G中最高支持5个20MHz的载波聚合,而在5G中需要聚合的数量则会高达32或64个,也需要支持更大带宽。

相较4G,5G的高频率、宽频段,使得传统的LDMOS技术很难再符合5G要求,而GaN-on-SiC未来有望成为比较主流的PA方案。 其核心优势是: 一是高击穿电场 :由于 GaN 的带隙较大,GaN 具有较高的击穿电场,这使得 GaN 设备的工作电压可远高于其他半导体设备。当受到足够高的电场作用时,半导体中的电子能够获得足够动能来打破化学键(这一过程被称为碰撞电离或电压击穿)。如果碰撞电离未得到控制,则可能会降低器件性能。由于 GaN 器件可以在较高电压下工作,因此可用于较高功率的应用。 二是高饱和速度 :GaN 上的电子具有很高的饱和速度(在极高电场下的电子速度)。当结合大电荷能力时,这意味着 GaN 器件能够提供高得多的电流密度。射频功率输出是电压与电流摆幅的乘积,所以,电压越高,电流密度越大,则实际尺寸的晶体管中产生的射频功率就越大。简言之,GaN 器件产生的功率密度要高得多。 三是出色的热属性 :GaN-on-SiC 器件表现出不同一般的热属性,这主要因为 SiC 的高导热性。具体而言,这意味着在消耗功率相同的情况下,GaN-on-SiC 器件的温度不会变得像 GaAs 器件或 Si 器件那样高,器件温度越低才越可靠。

当然,短时间内,由于技术成熟度、成本等因素,基站侧的PA不可能一下子全部替换成GaN,在一段时间内,LDMOS与GaN可能会共存,预计之后会逐步完成向GaN的过渡。对此,我们建议关注全球领先PA厂商NXP、Amplone(旋极信息并购中)、Qorvo,GaN制造工艺厂商如CREE、三安光电、海特高新。

5G将会增加PCB使用面积,并有望更多采用价值更高的多层、高速PCB。例如4G的RRU所需PCB 0.15㎡,5G的RRU部分则需要PCB 0.3㎡。同时,5G对基站天线系统的集成度要求高,为满足隔离需求,需采用多层PCB,可能还需要高速,因此单价也会随之上升。5G BBU目前所使用的PCB单价约9500元/㎡,是4G的2倍。

3、5G将带来capex增长,预计持续周期3-5年,2020年弹性相对较为显著。

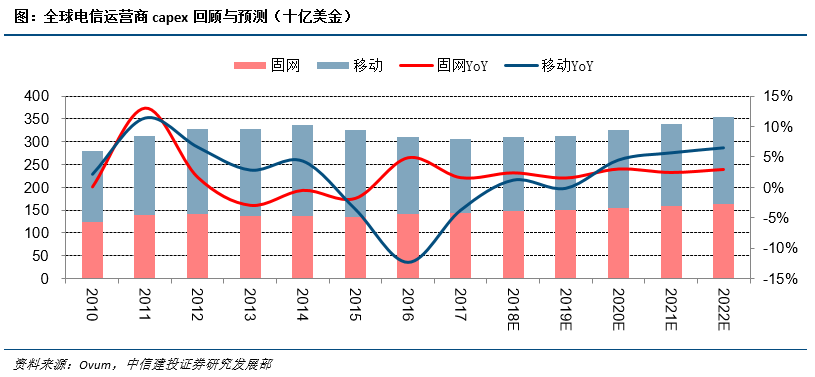

展望2019年,我们认为通信行业值得重点关注。因为,从全球来看,通信行业开始景气向上,capex已经回暖,且有望实现持续性的增长,这为通信板块相关公司的业绩向好奠定了良好基础。

全球来看,随着部分国家的4G持续投入、光网络建设以及5G的先导性投资, 电信运营商的2018年capex已经回暖,移动网投资支出已经开始增长。 OVUM数据显示:2019年全球电信运营商的capex预计为3130亿美元,较2018年微增0.6%,增速不高是因为5G尚处于商用前期,预计2020年起capex增速将提高。

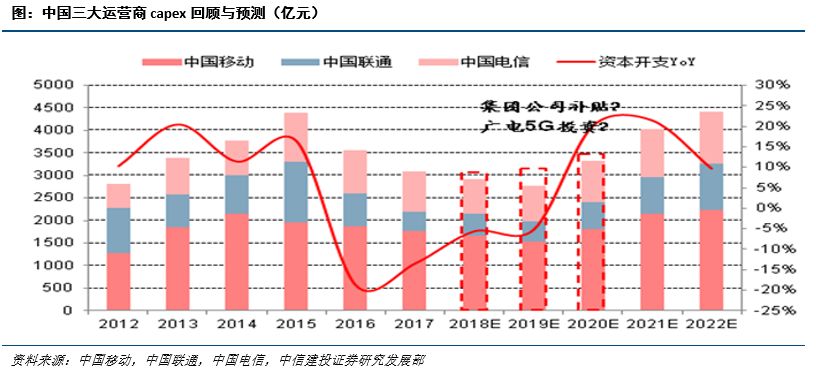

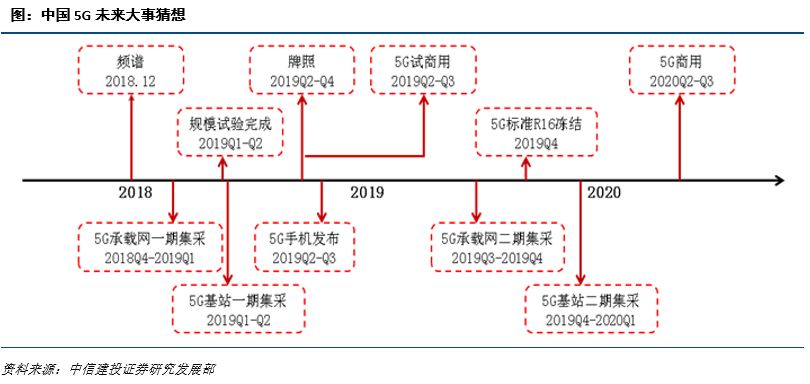

中国来看, 鉴于中国5G将于2019年试商用、2020年商用,我们预计中国电信运营商的capex将从2019年起迎来5年左右的增长周期,基于目前我们的调研所得,建议关注以下三点:

一是,中国运营商上市公司口径的资本开支增加面临一定压力,原因是提速降费导致运营商业绩压力大;

二是,中国运营商除了上市公司每年有资本开支外,集团公司也会列支资本开支,我们预计在国家引导运营商适度加大投资的背景下,中国运营商的实际资本开支预计可以与2018年持平或略增;

三是,目前5G尚处于技术逐步成熟,运营商开始建网规划阶段,且中国5G频谱刚刚获得批复,因此我们预计运营商也可能出现初期公布的2019年capex不会为5G做太多预算,存在2019年中追加的可能。

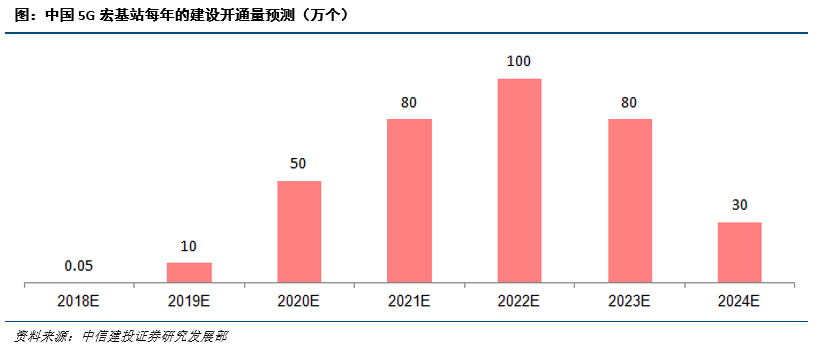

对于中国的5G建设规模,我们预计2019年可能将会 新建开通 5G基站10万站左右,2020年 新建开通 5G宏基站50万站左右,预计2019年5G无线投资规模可能在200-300亿元。

总结来看,我们建议重视以下几点:

一是,2019年虽然5G将正式开建,但由于中国三大运营商的5G规模试验和业务示范工作目前尚未完成,需要一直持续到2019年,因此很多技术方案目前尚未最终确定,这也限制了2019年中国运营商的5G建设规模。而且,2019年的目标是5G试商用,实际上“时间紧任务重”。因此,我们认为2019年中国运营商在5G上capex不会太大,我们对于上市公司的业绩弹性不宜预期太高,投资上应该站在预期改善角度去看。从历史来看,4G周期,中国移动试商用的基站规模在2万多站,宣布商用时开通的基站规模在8万站(当时仍有10万多基站在建设中),因此我们预期2019年中国开通5G基站10万站左右,2020年再新开通50万站左右概率较高。这些都可以支撑我们关于“通信行业景气持续向上,2020年业绩弹性较大”的判断。

二是,从全球来看,各个国家的5G进度并不在一个起跑线上,韩国、美国与中国目前处于第一梯队,进度最快,但三个国家的技术路线不尽相同。其中,韩国NSA组网,兼顾中频段(3.5GHz)和毫米波频段,AAU以32通道为主,目前以3.5GHz为主,2018年的总体建站量预估已经超过2万站,且2019年12月1日已经宣布5G商用,对全球具有典型的示范意义。美国NSA组网,目前主要聚焦在毫米波频段,应用场景主要是家庭无线宽带,不过T-Mobile也在采用中低频段进行建网,包括600MHz和2.6GHz。中国预计将以SA组网为主(初期为保证进度,部分城市可能会采用NSA),一段时期内将完全以中频段为主(2.6GHz和3.5GHz),2019年将试商用,届时建站规模可能达到全球第一,因此不论从技术示范还是产业化推进中,中国都举足轻重。此外,三个国家的5G设备供应商也存在差异,韩国预计以三星、爱立信、诺基亚、华为四家公司为主,美国预计以爱立信、诺基亚和三星三家公司为主,中国预计以华为、中兴、爱立信、诺基亚和大唐移动五家公司为主。因此,从投资角度来看, 我们需要站在全球的角度去看(尤其世界贸易环境正风云变幻),既要关注A股的中国的通信设备商,也要关注境外上市的相关公司,包括爱立信、诺基亚、CREE、赛灵思、罗杰斯以及中国铁塔。

三是,2019年全球正式进入5G周期,试商用或商用也将实现,很多愿景中的5G应用将逐步成为现实,并被逐一验证,包括云AR/VR、网联无人机、网联汽车、云端机器人等,而且新的技术也有望被逐步广泛应用进而形成新的商务模式,包括边缘计算、NFV等,我们建议投资者需要给予持续关注,择机挖掘。

四是,2020年之前我们建议重点关注5G建网周期中受益的相关公司,其中2019Q2前,5G投资偏主题,需关注事件、情绪、持仓等,2019Q2之后,逐步进入业绩兑现期,该阶段建议重点关注基本面好、业绩可能超预期标的。2020年之后,我们需重点关注5G应用带来的新机会。相关标的如下:

A股上市公司:某通信主设备商、烽火通信、深南电路、沪电股份、光迅科技、中际旭创、武汉凡谷、世嘉科技、通宇通讯、鸿博股份、新易盛、天孚通信、华体科技、天奥电子、亨通光电、博创科技等。

境外上市公司:中国铁塔、爱立信、诺基亚、CREE、罗杰斯、京信通信、昂纳科技集团、中通服等。

2019年的通信行业,5G自然是作为重头戏会连番上演,但非5G板块,包括IDC及云计算、卫星导航及通信、网络安全、智能控制与物联网依然值得持续关注,主要标的包括:光环新网、深信服、星网锐捷、宝信软件、数据港,海格通信、华力创通、振芯科技,中新赛克、恒为科技、迪普科技,和而泰、拓邦股份等。

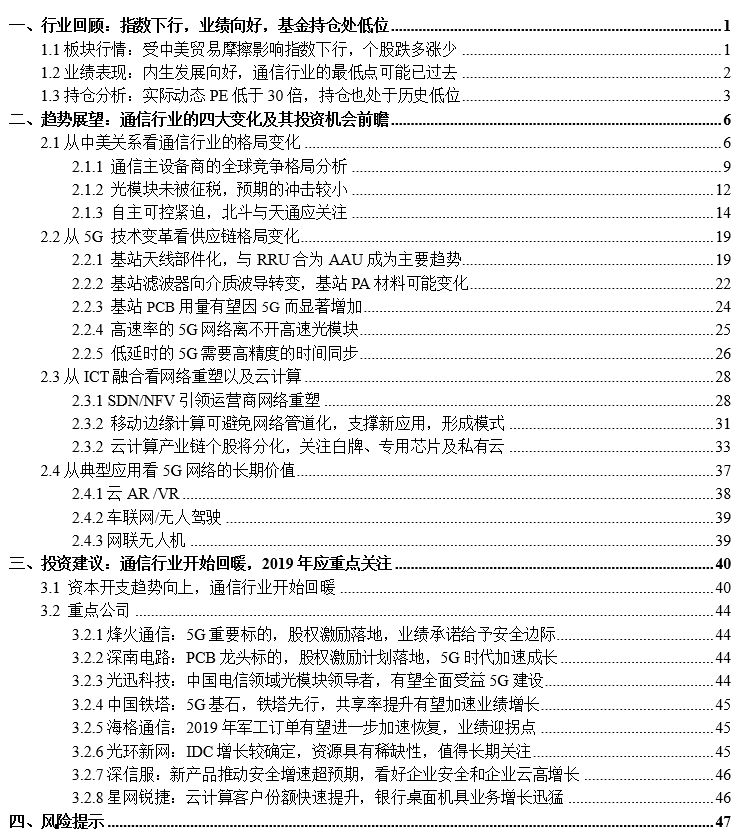

目录

行业回顾:指数下行,业绩向好,基金持仓处低位

1.1 板块行情:受中美贸易摩擦影响指数下行,个股跌多涨少

受中美贸易摩擦影响,年内通信指数大跌,最大跌幅达41.58%。因5G提振,内年通信板块有两轮波段性上涨行情,分别为8月和10月,其中10月中旬以来更是显著反弹,一度上涨22.44%。

<span style="box-sizing: border-box; margin: 0px; padding: 0px; list-style: none; font-weight: inherit; border: 0px; font-style: inherit; font-variant: inherit; font-stretch: inherit; vertical-align: baseline; word-break: break-all;